हेक्सावेयर टेक्नोलॉजीज लिमिटेड की पेशकश 12 फरवरी को IPO होने जा रहा है लॉन्च

10 Feb 2025Post By :- Abhishek Pareek

View :- 117

हेक्सावेयर टेक्नोलॉजीज लिमिटेड की पेशकश 12 फरवरी को IPO होने जा रहा है लॉन्च

हेक्सावेयर टेक्नोलॉजीज लिमिटेड का इनिशियल पब्लिक ऑफर यानी IPO पब्लिक सब्सक्रिप्शन के लिए 12 फरवरी से ओपन हो रहा है। यह IPO 14 फरवरी को क्लोज होगा। कंपनी इस पब्लिक इश्यू के जरिए 12.36 करोड़ शेयर्स बेचकर ₹8,750 करोड़ जुटाना चाहती है। यह भारत के IT सर्विसेज और एंटरप्राइज टेक सेगमेंट में अब तक का सबसे बड़ा IPO होगा। अभी तक भारतीय IT सेक्टर में सबसे बड़ा 4,713 करोड़ रुपए का IPO साल 2002 में टाटा कंसल्टेंसी सर्विसेज यानी TCS का रहा था। यह IPO पूरी तरह से ऑफर फॉर सेल (OFS) है।

87,500 मिलियन तक के इक्विटी शेयरों की बिक्री की पेशकश

आरंभिक सार्वजनिक पेशकश में सीए मैग्नम होल्डिंग्स द्वारा कुल ₹ 87,500 मिलियन तक के इक्विटी शेयरों की बिक्री की पेशकश शामिल है। यह पेशकश प्रतिभूति संविदा (विनियमन) नियम, 1957 के नियम 19(2)(बी) के अनुसार किया जा रहा है, जैसा कि संशोधित किया गया है, ("एससीआरआर") सेबी आईसीडीआर विनियमनों के विनियमन 31 के साथ पढ़ा गया है। यह ऑफर सेबी आईसीडीआर विनियमनों के विनियमन 6(1) के अनुपालन में बुक बिल्डिंग प्रक्रिया के माध्यम से किया जा रहा है, जिसमें सेबी आईसीडीआर विनियमनों के विनियमन 32(1) के अनुसार, शुद्ध ऑफर का 50% से अधिक हिस्सा आनुपातिक आधार पर अर्हता प्राप्त संस्थागत खरीदारों ("क्यूआईबी") ("क्यूआईबी श्रेणी") को आवंटित करने के लिए उपलब्ध होगा, बशर्ते कि हमारी कंपनी बीआरएलएम के परामर्श से, सेबी आईसीडीआर विनियमनों के अनुसार विवेकाधीन आधार पर एंकर निवेशकों को क्यूआईबी श्रेणी का 60% तक आवंटित कर सकती है ("एंकर निवेशक हिस्सा"), जिसमें से एक तिहाई घरेलू म्यूचुअल फंड के लिए आरक्षित होगा, घरेलू म्यूचुअल फंड से वैध बोलियां प्राप्त होने के अधीन, जिस कीमत पर ₹ 1 प्रत्येक के अंकित मूल्य के इक्विटी शेयर एंकर निवेशकों को आवंटित किए जाते हैं ("एंकर निवेशक आवंटन मूल्य")। एंकर निवेशक हिस्से में कम-सब्सक्रिप्शन या गैर-आवंटन की स्थिति में, ₹ 1 अंकित मूल्य के शेष इक्विटी शेयरों को क्यूआईबी श्रेणी (एंकर निवेशक हिस्से के अलावा) (“नेट क्यूआईबी श्रेणी”) में जोड़ा जाएगा।

19 फरवरी को कंपनी के शेयर्स की लिस्टिंग

नेट क्यूआईबी श्रेणी का 5% हिस्सा आनुपातिक आधार पर केवल म्यूचुअल फंड को आवंटित करने के लिए उपलब्ध होगा और नेट क्यूआईबी श्रेणी का शेष हिस्सा म्यूचुअल फंड सहित सभी क्यूआईबी को आनुपातिक आधार पर आवंटित करने के लिए उपलब्ध होगा, बशर्ते कि ऑफर मूल्य पर या इससे ऊपर वैध बोलियां प्राप्त हों। हालांकि, यदि म्यूचुअल फंडों से कुल मांग क्यूआईबी श्रेणी के 5% से कम है, तो म्यूचुअल फंड हिस्से में आवंटन के लिए उपलब्ध शेष इक्विटी शेयरों को क्यूआईबी को आनुपातिक आवंटन के लिए शेष क्यूआईबी श्रेणी में जोड़ा जाएगा। शुद्ध प्रस्ताव का कम से कम 15% गैर-संस्थागत निवेशकों ("एनआईआई") ("गैर-संस्थागत श्रेणी") को आवंटन के लिए उपलब्ध होगा, जिसमें से गैर-संस्थागत श्रेणी का एक-तिहाई हिस्सा ₹ 200,000 से अधिक और ₹ 1,000,000 तक के बोली आकार वाले बोलीदाताओं को आवंटन के लिए उपलब्ध होगा और गैर-संस्थागत श्रेणी का दो-तिहाई हिस्सा ₹ 1,000,000 से अधिक के बोली आकार वाले बोलीदाताओं को आवंटन के लिए उपलब्ध होगा, बशर्ते कि गैर-संस्थागत श्रेणी की इन दो उप-श्रेणियों में से किसी एक में कम सदस्यता को सेबी आईसीडीआर विनियमों के अनुसार गैर-संस्थागत श्रेणी की अन्य उप-श्रेणी में बोलीदाताओं को आवंटित किया जा सकता है, बशर्ते कि वैध बोलियां प्रस्ताव मूल्य पर या इससे ऊपर प्राप्त हों।19 फरवरी को कंपनी के शेयर्स की लिस्टिंग होगी कंपनी ने IPO का प्राइस बैंड ₹674-₹708 प्रति इक्विटी शेयर तय किया है। हेक्सावेयर के शेयरों का अलॉटमेंट 17 फरवरी को होगा। BSE और NSE दोनों पर 19 फरवरी को शेयर्स की लिस्टिंग होगी।

यूपीआई निवेशकों को यूपीआई आईडी सहित अपने संबंधित बैंक खाते का विवरण प्रदान करना होगा

सेबी आईसीडीआर विनियमों के अनुसार, शुद्ध प्रस्ताव का 35% से अन्यून हिस्सा खुदरा व्यक्तिगत निवेशकों ("आरआईआई") ("खुदरा श्रेणी") को आवंटन के लिए उपलब्ध होगा, बशर्ते कि उनसे प्रस्ताव मूल्य पर या इससे ऊपर वैध बोलियां प्राप्त हों। इसके अलावा, इक्विटी शेयर कर्मचारी आरक्षण हिस्से के तहत आवेदन करने वाले पात्र कर्मचारियों को आनुपातिक आधार पर आवंटित किए जाएंगे, बशर्ते कि उनसे प्रस्ताव मूल्य पर या इससे ऊपर वैध बोलियां प्राप्त हों। सभी बोलीदाताओं (एंकर निवेशकों के अलावा) को अनिवार्य रूप से ब्लॉक राशि द्वारा समर्थित आवेदन ("एएसबीए") प्रक्रिया के माध्यम से इस प्रस्ताव में भाग लेना होगा, और यूपीआई निवेशकों के लिए यूपीआई आईडी सहित अपने संबंधित बैंक खाते का विवरण प्रदान करना होगा, जिसमें बोली राशि एससीएसबी या प्रायोजक बैंकों द्वारा अवरुद्ध की जाएगी, जैसा भी मामला हो। एंकर निवेशकों को एएसबीए प्रक्रिया के माध्यम से प्रस्ताव में भाग लेने की अनुमति नहीं है। कंपनी के इक्विटी शेयरों को बीएसई लिमिटेड (“बीएसई”) और नेशनल स्टॉक एक्सचेंज ऑफ इंडिया लिमिटेड (“एनएसई”) (“स्टॉक एक्सचेंज”) पर सूचीबद्ध करने का प्रस्ताव है। कोटक महिंद्रा कैपिटल कंपनी लिमिटेड, सिटीग्रुप ग्लोबल मार्केट्स इंडिया प्राइवेट लिमिटेड, जे.पी. मॉर्गन इंडिया प्राइवेट लिमिटेड, एचएसबीसी सिक्योरिटीज एंड कैपिटल मार्केट्स (इंडिया) प्राइवेट लिमिटेड और आईआईएफएल कैपिटल सर्विसेज लिमिटेड (जिसे पहले आईआईएफएल सिक्योरिटीज लिमिटेड के नाम से जाना जाता था) ऑफर के बुक रनिंग लीड मैनेजर्स ("बीआरएलएम") हैं।

खबरी लाल

कोटा के डॉक्टर को मिली ग्लोबल रिफ्रैक्टिव सर्जरी फेलोशिप, भारत में 7वें चिकित्सक बने

खबरी लाल

राजनीतिक दलों के प्रतिनिधियों के साथ मुख्य निर्वाचन अधिकारी की बैठक, मांगे सुझाव

खबरी लाल

विज्ञान और नवाचार के क्षेत्र में उत्कृष्ट योगदान देने वाले प्रतिभागियों का सम्मान

खबरी लाल

राज्यपाल ने किसानों से जैविक खेती को बढ़ावा देते हुए खुशहाली लाने का आह्वान किया

खबरी लाल

खेमराज समिति की रिपोर्ट की जलाई होली, हजारों कर्मचारियों ने किया विरोध प्रदर्शन

खबरी लाल

पुस्तकालयाध्यक्ष ग्रेड-द्वितीय परीक्षा कें 13 फरवरी को अपलोड किए जाएंगे प्रवेश-पत्र

खबरी लाल

खेमराज कमेटी की रिपोर्ट एक छलावा, जनता के धन का हुआ दुरुपयोग ; गजेंद्र सिंह राठौड़

खबरी लाल

RSU नर्सिंग सेमेस्टर इंटरनल परीक्षा मामले में पुलिस आयुक्तालय जयपुर की कार्रवाई

खबरी लाल

सहायक आचार्य- केमिस्ट्री: साक्षात्कार के लिए 415अभ्यर्थी अस्थाई रूप से सफल घोषित

खबरी लाल

विद्यालयों को बंद करने और शिक्षा नीति 2020 के खिलाफ शिक्षक संघ(शेखावत) करेगा आंदोलन

खबरी लाल

प्रमुख शासन सचिव के निर्देश पर निदेशालय की टीम ने किया 50 अग्रणी निकायों का दौरा

खबरी लाल

श्री राम कला महोत्सव प्रदर्शनी का शुभारंभ ,20 जनवरी तक जारी रहेगी विराट प्रदर्शनी

खबरी लाल

नववर्ष में जनवरी से दिसंबर माह तक चलेगा परीक्षाओं का दौर, हर 5 वें दिन एक परीक्षा

खबरी लाल

जांच परिणामों में नियमों एवं गुणवत्ता की अनदेखी नहीं होगी बर्दाश्त -गौतम कुमार दक

खबरी लाल

खेमराज समिति की रिपोर्ट जारी किए बिना वित्त विभाग के आदेश से कर्मचारियों में आक्रोश

खबरी लाल

राइजिंग राजस्थान ग्लोबल इन्वेस्टमेंट समिट 2024 के आगाज पर क्या कहा उधोगपतियों ने

खबरी लाल

दो से अधिक संतान वाली कार्मिकों को एसीपी में भी छूट दी जाए ; गजेंद्र सिंह राठौड़

खबरी लाल

उपभोक्ता आयोगों में अध्यक्ष और सदस्यों के चयन के लिए पहली बार होगी लिखित परीक्षा

खबरी लाल

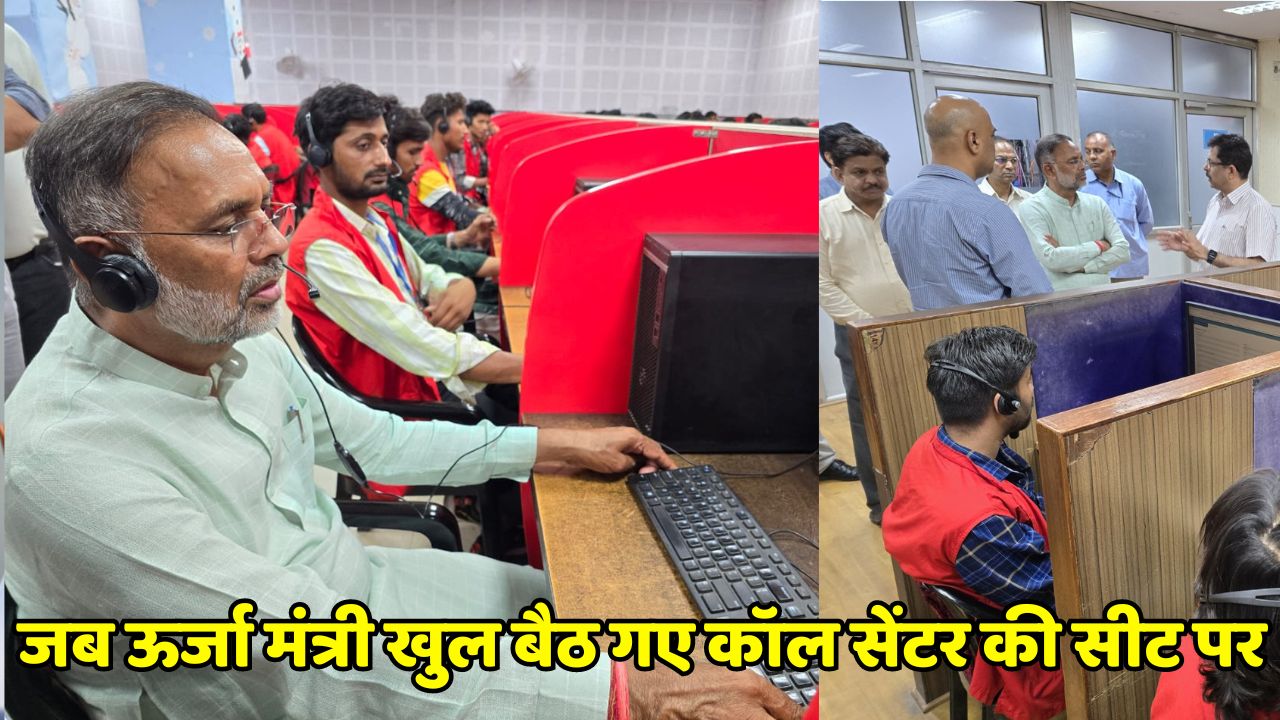

जयपुर डिस्काॅम में व्यवधान की स्थिति में तैयार रहेंगी 332 फाॅल्ट रेक्टिफिकेशन टीमें

खबरी लाल

चालक और परिचालकों को दिए दीपावली के उपहार, पहली बार दीपावली उपहार पाकर खिले चेहरे

खबरी लाल

राज्य के प्रत्येक बच्चे को गुणवत्तापूर्ण शिक्षा पाने का है समान अधिकार - कृष्ण कुणाल

खबरी लाल

राजस्थान पशुधन विकास के क्षेत्र में तेजी से आगे बढ़ रहा है ; डॉ उमेश चंद्र शर्मा

खबरी लाल

महर्षि दयानन्द सरस्वती के 200 वीं जयन्ती के उपलक्ष्य में ऋषि मेला का भव्य उद्घाटन

खबरी लाल

बाल श्रम के मामलों में हो त्वरित एवं प्रभावी कार्यवाही - डॉ. जितेन्द्र कुमार सोनी

खबरी लाल

मौसमी बीमारियों को लेकर कलक्टर डॉ. जितेन्द्र कुमार सोनी का अधिकारीयों कें निर्देश

खबरी लाल

लोगों के स्वास्थ्य के साथ हो रहा खिलवाड़, भारतीय मानक ब्यूरो ने कर डाली कार्रवाई

खबरी लाल

त्योहारी सीज़न में आवासन मण्डल की प्रीमियम प्रॉपर्टी खरीदने को उमड़े प्रदेशवासी

खबरी लाल

राजस्थान में रेस्क्यू ऑपरेशन में 606 इंसानों सहित 115 बेजुबानों का सुरक्षित रेस्क्यू

खबरी लाल

पशुओं के प्रति करुणा, संवेदनशीलता और दया भाव रखना हम सबकी जिम्मेदारी— डॉ. समित शर्मा

खबरी लाल

जेल प्रशासन में महिलाओं की भागीदारी को और मजबूत बनाने की ओर अग्रसर -प्रेमचन्द बैरवा

खबरी लाल

राजस्थान को दुनिया में पर्यटन का सिरमौर बनाने के लिए किए जाएंगे सभी उपाय- रवि जैन

खबरी लाल

फर्जी तरीके से भ्रूण लिंग परीक्षण करने, उत्प्रेरण पर महिला दलाल को किया निरुद्ध

खबरी लाल

विकसित भारत-2047 में सूक्ष्म, लघु और मध्यम उद्योगों की महती भूमिका -निर्मला सीतारमण

खबरी लाल

राज्यपाल बागडे ने झण्डारोहण किया ,राजभवन में युद्ध स्मारक टैंक का किया लोकार्पण

खबरी लाल

चर्चा ऐसी हो जिसका लाभ जनता को मिल सके सदन में सार्थक चर्चा करें - वासुदेव देवनानी

खबरी लाल

आंगनबाड़ियों में सप्ताह में तीन बार दूध देने की बजट घोषणा को लागू करे - दीया कुमारी

खबरी लाल

25 सूत्री मांगों को लेकर राजस्थान के शिक्षक भरेंगे हुंकार, इस बार होगा आर-पार का रण

खबरी लाल

बजट में की गई घोषणाओं से राजस्थान में विकास के नए आयाम स्थापित होंगे - सीपी जोशी

खबरी लाल

राजस्थान के सरकारी स्कूलों को हाल, ना ही शिक्षक और ना ही मॉनिटरिंग करने वाले अधिकारी

खबरी लाल

प्रदेश में अगले 48 घंटे तेज बारिश होने की चेतावनी, मौसम विभाग ने जारी किया अलर्ट

खबरी लाल

बदले मौसम ने लोगों को दी राहत, आने वाले दिनों में तापमान में होगी जबरदस्त गिरावट

खबरी लाल

अलवर पुलिस के हत्थे चढ़े दो हत्यारे, बेरहमी से हत्या की वारदात को दिया था अंजाम

खबरी लाल

रिमझिम बारिश ने नौतपा को दी विदाई, अगले कुछ दिनों में ऐसा रहेगा आपके शहर का मौसम

खबरी लाल

कानोता में 3200 किलो वेजिटेबल सॉस नष्ट करवाया, बिना फूड लाइसेंस चल रही थी फैक्ट्री

खबरी लाल

मिलावट के खिलाफ एनफोर्समेंट सैम्पल लेने में राजस्थान रहा देश में प्रथम स्थान पर

खबरी लाल

मुख्य सचिव ने जयपुर शहर में ईज़ ऑफ़ लिविंग को बढ़ाने के लिए संस्थाओं के साथ चर्चा की

खबरी लाल

फलोदी ने गर्मी का बनाया रिकॉर्ड, अगले तीन दिनों में इन जिलों में आग उगलेगा पारा

खबरी लाल

प्रदेश में फिर से तेज गर्मी का कहर, तेज गर्मी और हीटवेव का 25 मई तक रेड अलर्ट जारी

खबरी लाल

अतिरिक्त मुख्य सचिव आलोक ने ली अधिकारियों की बैठक, उपभोक्ताओं को मिले निर्बाध बिजली

खबरी लाल

मौसम का गजब रंग, 24 घंटे बारिश का "अलर्ट" तो , 24 घंटे बाद हीट वेव का "रेड अलर्ट"

खबरी लाल

राजस्थान में अब चिकित्सा सेवाएं होंगी बेहतर, अभियान के जरिए सरकार ने उठाया बीड़ा

खबरी लाल

राजस्थान में मौसम अलर्ट, भीषण गर्मी और लू के बीच IMD ने जारी की राहत की चेतावनी

खबरी लाल

वरिष्ठ अध्यापक (संस्कृत शिक्षा) प्रतियोगी परीक्षा-2022, RPSC के महत्वपूर्ण निर्देश

खबरी लाल

तीखी गर्मी ने बेहाल करना किया शुरू, आने वाले समय में इन जिलों में चलेगी हीट वेव

खबरी लाल

मानव अंग प्रत्यारोपण मामले में राज्य सरकार ने जयपुर के बड़े अस्पताल की कार्रवाई

खबरी लाल

आने वाले दिनों में मौसम दिखाएगा कई रंग, हीट वेव के साथ ही बारिश दिखाएगी अपना असर

खबरी लाल

सेवानिवृत्त रोडवेज कर्मचारियों ने खोला मोर्चा, प्रदेशव्यापी आंदोलन के जरिए उठाई मांग

खबरी लाल

लोकसभा चुनाव में बड़ी भूमिका निभा सकता है "सी-विजिल" एप, शिकायतों का लगा अम्बार

खबरी लाल

आप जल्द ले सकेंगे स्पेस में डिनर का अनुभव, जानिए यात्रा के लिए किनका होगा चुनाव

खबरी लाल

कनिष्ठ विधि अधिकारी भर्ती-2023, इस दिन आयोजित किया जाएगा साक्षात्कार का चतुर्थ चरण

खबरी लाल

मंगलवार से प्रदेशभ के सफाई कर्मचारी हडताल पर,जयपुर में करीब 8 हजार कर्मचारी अवकाश पर

खबरी लाल

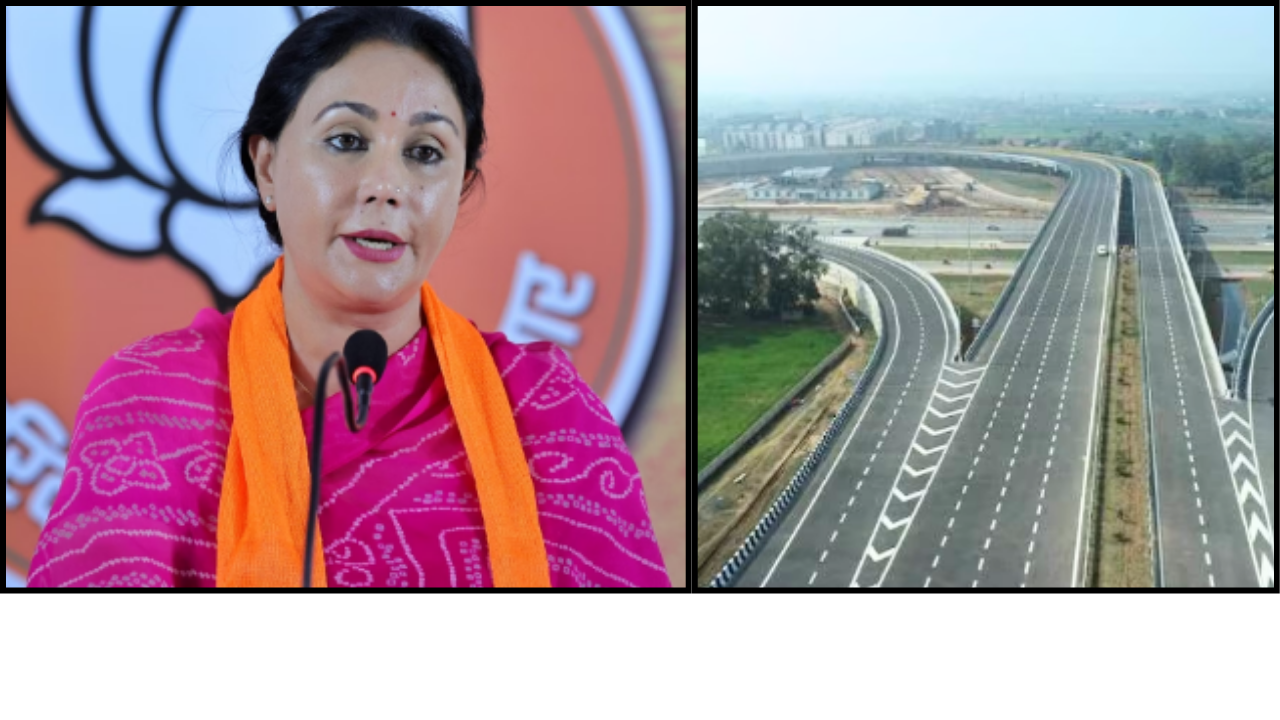

पीएम मोदी ने किया 1799 करोड़ की लागत के अमृतसर—जामनगर इकोनॉमिक कॉरिडोर का उद्धाटन

खबरी लाल

रोडवेज भारतीय मजदूर संघ की बैठक,भ्रष्टाचार और नई बसों की खरीद को लेकर हुई चर्चा

खबरी लाल

सीएनजी उपभोक्ताओं को बड़ी राहत, सीएनजी दरों में 2.50 रूपये प्रति किलोग्राम की कमी

खबरी लाल

28 करोड की लागत से अजमेर में बनेगा साइंस पार्क,विधानसभा अध्यक्ष ने रखी आधारशिला

खबरी लाल

कर्मचारी महासंघ का पुरानी पेंशन के संबंध में सत्याग्रह, ज्ञापन सौंपकर उठाई मांग

खबरी लाल

खेतों में फार्म पौण्ड बनाने पर किसानों को मिलेगा 1 लाख 35 हजार रूपये तक का अनुदान

खबरी लाल

जनजाति क्षेत्रीय विकास विभाग की समीक्षा बैठक, राज्यपाल कलराज मिश्र ने दिए ये निर्देश

खबरी लाल

सहायक नगर नियोजक प्रतियोगी परीक्षा.2022 पात्रता जांच हेतु अतिरिक्त विचारित सूची जारी

खबरी लाल

लाइब्रेरियन परीक्षा से पहले ही आरपीएससी ने कर दिए बडे बदलाव,जो आपको जानना है जरूरी

खबरी लाल

अंगदान पर राज्य स्तरीय कार्यशाला, अंगदान को लेकर चिकित्सा विभाग तैयार करेगा रोडमैप

खबरी लाल

पर्यटकों के प्रति संवेदनशील व्यवहार किए जाने के लिए पर्यटन विभाग का जागरूकता अभियान

खबरी लाल

प्रदेश के बेरोजगारों के लिए खुशखबरी, भजनलाल सरकार ने इस विभाग में निकाली बंपर भर्ती

खबरी लाल

डबल इंजन की सरकार के बजट से राजस्थान बनेगा मजबूत, सुरक्षित और विकसित - सीपी जोशी

खबरी लाल

ड्रोन सर्वे में बड़ा खुलासा, टोंक के पांच स्थानों पर 16 लाख टन से अधिक अवैध बजरी खनन

खबरी लाल

गेहूं की खरीद पर अतिरिक्त बोनस देगी भजनलाल सरकार,रिक्त पदों पर भर्ती के निर्देश जारी

खबरी लाल

इन विभागों के रिक्त पदों पर भर्ती करने जा रही भजनलाल सरकार, जारी किए गए निर्देश

खबरी लाल

प्रदेश में गणतंत्र दिवस की धूम,एसएमएस स्टेडियम में राज्य स्तरीय कार्यक्रम का आयोजन

खबरी लाल

पूर्व उपमुख्मंत्री हरिशंकर भाभडा का निधन,सीएम समेंत अन्य लोगों ने दी श्रद्धांजलि

खबरी लाल

राजस्थान उच्च न्यायालय में रिक्त पदों पर निकली सीधी भर्ती, ऐसे कर सकते है आवेदन

खबरी लाल

शिक्षा मंत्री मदन दिलावर की अधिकारियों के साथ मैराथन बैठक, योजनाओं का लिया फीडबैक

खबरी लाल

मतदाता सूचियों का विशेष संक्षिप्त पुनरीक्षण कार्यक्रम, जनवरी में चलेगा विशेष अभियान

खबरी लाल

सूचना सहायक भर्ती परीक्षा को लेकर बड़ी पहल, ऐसा नहीं किया तो हो जाएंगे भर्ती से बाहर

खबरी लाल

कृषि को उन्नत एवं विकसित बनाने के लिए कृषि विभाग 100 दिन की कार्य योजना करेगा तैयार

खबरी लाल

आयुष्मान चिरंजीवी कार्ड, अब लाभार्थी स्वयं भी कर सकेंगे ई-केवाईसी एवं कार्ड डाउनलोड

खबरी लाल

राज्य निर्यात पुरस्कार के लिए आवेदन पत्र बढ़ाई,अब 31 दिसंबर तक किया जा सकेगा आवेदन

खबरी लाल

सीबीएसई बोर्ड परीक्षाओं को लेकर बड़ा फैसला, अब नहीं मिलेगी डिस्टिंक्शन व डिवीजन

खबरी लाल

मुख्य सचिव उषा शर्मा ने किया मतदान प्रदेशवासियों से अधिकाधिक मतदान करने की अपील की

खबरी लाल

राज्यपाल मिश्र ने उत्तर प्रदेश की राज्यपाल के जन्मदिन पर बधाई देते हुए अभिनंदन किया

खबरी लाल

चुनाव कार्य में नियुक्त अधिकारियों एवं कर्मचारियों के लिए डाक मतपत्रों से मतदान

खबरी लाल

विधानसभा आम चुनाव- 2023 सतरंगी सप्ताह के तीसरे दिन हुआ समावेशी वॉकाथॉन का आयोजन

खबरी लाल

विधानसभा आम चुनाव- 2023 शुक्रवार 1 हजार 863 वोटर्स ने उठाया होम वोटिंग सुविधा का लाभ

खबरी लाल

मतदान प्रतिशत 85 प्रतिशत तक बढ़ाने के लिए निर्वाचन विभाग ने तैयार की कार्ययोजना

खबरी लाल

राजस्थान विधानसभा आम चुनाव-2023 प्रदेशभर में बुधवार से ईवीएम मशीनों की कमिशनिंग

खबरी लाल

साइबर क्राइम रोकने के लिए होगा हैकाथॉन, जयपुर में होगा राजस्थान पुलिस का हैकाथॉन

खबरी लाल

एक क्लिक पर पंजीयन डीड होगी तैयार, राज्य सरकार ने तैयार किया ऑटो डीड जेनेरेशन सिस्टम

खबरी लाल

पंजीकृत मदरसों में अध्ययनरत विद्यार्थियों को मिलेगी निःशुल्क यूनीफॉर्म व कंप्यूटर

खबरी लाल

आरएएस (प्रारंभिक) परीक्षा,2023- जयपुर जिला मुख्यालय के एक परीक्षा केंद्र में संशोधन

खबरी लाल

जीएसटी के राजस्व में वृद्धि के लिए ’’मुख्यमंत्री जीएसटी बिल पुरस्कार योजना-2023’’

खबरी लाल

वैदिक जल अनुसंधान केन्द्र के गठन पर होगा विचार, संस्कृत विवि भेजे प्रस्ताव : शेखावत

खबरी लाल

एमबीएम विश्वविद्यालय जोधपुर में खुलेगा ‘सेंटर ऑफ एक्सीलेंस फोर नॉन कन्वेंशनल एनर्जी’

खबरी लाल

जैसलमेर जिले में अल्पसंख्यक मामलात मंत्री ने किया विभिन्न विकास कार्यों का शिलान्यास

खबरी लाल

युवाओं को मिली कर्मचारी चयन बोर्ड से खुशखबरी, सरकारी अध्यापक बनने का सपना होगा पूरा

खबरी लाल

राजस्थान आवासन मंडल सीधी भर्ती परीक्षा-2023, 258 विभिन्न पदों के लिए परीक्षा कल से

खबरी लाल

अनूपगढ़ में खुलेगा आयुष चिकित्सालय, बालोतरा में होगी आयुर्वेद चिकित्सालय की स्थापना

खबरी लाल

उपराष्ट्रपति ने श्री कल्याण राय जी के दर्शन कर देश व प्रदेश की खुशहाली की कामना

खबरी लाल

राज्य पशु की कम होती संख्या चिंताजनक ऊंटों के संरक्षण के लिए कार्ययोजना की जाए तैयार

खबरी लाल

मुख्यमंत्री ने दी स्वीकृति चित्तौड़गढ़ में सत्यव्रत रावत चूण्डा पैनोरमा का निर्माण

खबरी लाल

जोधपुर का बनाड़ सामुदायिक स्वास्थ्य केन्द्र होगा सैटेलाइट चिकित्सालय में क्रमोन्नत

खबरी लाल

गिरिराज गर्ग ने राजस्थान व्यापारी कल्याण बोर्ड के उपाध्यक्ष का पदभार किया ग्रहण

खबरी लाल

नौजवान एवं युवा पीढ़ी से उनके विचार और सुझावों के लिए लालचन्द कटारिया ने किया आहवान

खबरी लाल

मुख्यमंत्री ने दी मंजूरी 30 हजार हस्तशिल्पी एवं आर्टीजंस के लिए 30 करोड़ रुपए स्वीकृत

खबरी लाल

इन्वेस्ट राजस्थान समिट के तहत करीब 52 प्रतिशत एमओयू-एलओआई का हुआ सफल क्रियान्वयन

खबरी लाल

प्रदेश के 78 प्राथमिक विद्यालय होंगे राजकीय उच्च प्राथमिक विद्यालय में क्रमोन्नत

खबरी लाल

हिन्दी, अंग्रेजी एवं सामान्य व्याकरण विषय के अनुपस्थित रहे अभ्यर्थियों को अंतिम अवसर

खबरी लाल